Kartu Kredit Bisnis: Pilihan Terbaik untuk Pebisnis

“Apa kartu kredit bisnis yang terbaik untuk pebisnis atau pengusaha?” adalah salah satu hal yang seringkali ditanyakan kepada saya Untuk menjawab pertanyaan tersebut, kita perlu terlebih dahulu memahami fitur kartu kredit apa saja yang berguna untuk pengusaha.

Apabila anda baru kenal saya setahun kebelakang, mungkin anda hanya tahu saya sebagai konten kreator di bidang keuangan dan kartu kredit, dan mungkin tidak tahu keseharian saya yang bekerja penuh waktu sebagai pengusaha/pebisnis di beberapa industri sekaligus.

Meskipun saya kerap membagikan plus dan minusnya menjadi pengusaha, tidak bisa dipungkiri bahwa menjadi pengusaha memang menjadi kelebihan tersendiri dalam hal “credit card hacks” – karena pengusaha bisa lebih maksimal memanfaatkan pengeluaran kartu kredit, dan secara otomatis mendapatkan ‘reward’ lebih cepat berupa penerbangan gratis atau cashback yang lebih besar.

1. Earning Rate bagus DAN TIDAK DIBATASI

Kriteria ini sebenarnya adalah kriteria umum kartu kredit yang bagus, baik untuk pengusaha maupun personal. Masalahnya, belakangan ini beberapa bank membatasi jumlah poin/miles yang bisa diperoleh dari suatu kartu kredit. Selain itu, hampir semua kartu kredit korporat di Indonesia tidak memiliki skema reward/poin, sehingga pengusaha masih memilih menggunakan kartu kredit pribadi mereka untuk pengeluaran bisnis.

Menimbang kita sebagai pengusaha memiliki pengeluaran bulanan yang tak menentu – tergantung pada situasi dan kondisi bisnis, maka sangat penting bila kartu kredit kita tidak membatas-batasi jumlah poin yang bisa kita terima dari suatu kartu kredit.

Rewards, poin, dan miles ini tentunya membantu kita sebagai pengusaha untuk lebih berhemat karena perjalanan bisnis kita bisa lebih murah atau bahkan gratis bila kita menukarkan hadiah dari transaksi kartu kredit kita. Bahkan lebih bagus lagi bila kartu kredit tersebut juga memberikan manfaat travelling seperti akses masuk ke lounge sehingga menghemat biaya perjalanan kita.

2. Membantu Likuiditas Keuangan Perusahaan

Bagi usaha kecil dan mikro, permodalan dan likuiditas keuangan mungkin menjadi salah satu tantangan tersendiri, karena akses pinjaman dari perbankan biasanya terbatas hanya untuk perusahaan menengah dan besar. Kartu kredit bisa menjadi solusi atas dua hal ini, namun penting untuk memahami fitur kartu kredit yang tepat seperti:

A. Masa Jatuh Tempo yang Panjang

Umumnya kartu kredit di Indonesia memberikan masa jatuh tempo (deadline pembayaran) 15 hari setelah tagihan tercetak. Bila membayar melewati tanggal tersebut, akan ada denda keterlambatan serta bunga yang dikenakan.

Di luar negeri, ada beberapa kartu kredit khusus yang memberikan masa jatuh tempo lebih panjang, namun di Indonesia masih sangat sedikit kartu kredit yang memiliki fitur ini.

B. Pilihan untuk mencicil dengan bunga ringan atau tanpa bunga

Fitur lain yang perlu dipertimbangkan adalah untuk membantu likuiditas keuangan bisnis kita, yakni cicilan 0% dengan tenor yang panjang.

Tidak semua pengusaha mungkin fokus mengumpulkan miles atau cashback. Ada juga yang mungkin baru merintis UMKM dan masih fokus mengembangkan bisnisnya dengan modal yang relatif terbatas.

Fitur cicilan 0% dari kartu kredit sebenarnya sangat membantu dalam hal ini, dimana kita bisa membayar pengeluaran bisnis dan dikonversi menjadi cicilan supaya likuiditas keuangan perusahaan kita lebih lancar.

C. Pencatatan yang Rapi

Sebagai pengusaha yang baru merintis usaha, mungkin kita masih menggunakan kartu kredit pribadi sebagai metode pembayaran pengeluaran perusahaan. Berbeda dengan perusahaan besar yang mungkin mendapatkan fasilitas kartu kredit korporat dari bank, usaha kecil menengah (UKM) apalagi mikro, biasanya tidak bisa semudah itu mendapatkan fasilitas tersebut dari bank.

Mencampurkan pengeluaran pribadi dan perusahaan tentunya menimbulkan masalah sendiri dalam pencatatan keuangan perusahaan, karena kita jadi kesulitan menghitung dan memisahkan keuntungan perusahaan. Perusahaan skala menengah dan besar mungkin sudah memiliki sistem akuntansi dan tim keuangan tersendiri yang mampu mencatat secara rapi, tapi untuk pengusaha yang baru saja merintis bisnis, hal ini bisa jadi membuang waktu atau mengeluarkan biaya tambahan.

Beberapa penerbit kartu kredit memiliki fitur pencatatan yang lebih rapi dibandingkan oleh penerbit lainnya. Penting bagi kita untuk memilih kartu kredit dengan pencatatan yang transparan dan bisa dipertanggungjawabkan dalam hal perpajakan.

Kartu Kredit Bisnis Terbaik untuk Pengusaha dan Pebisnis?

Oleh karenanya, sangat menarik bahwa ada satu kartu kredit baru di Indonesia yang menggabungkan konsep “personal+bisnis” dimana ada kartu kredit personal yang memberikan miles tanpa batasan, namun secara otomatis terhubung dengan pencatatan keuangan perusahaan.

Kartu kredit ini bernama PAPERCARD yang merupakan kerjasama dari bank BRI (Bank Rakyat Indonesia) dan Paper.id, software keuangan yang juga saya gunakan di perusahaan saya untuk mencatat stok, pembukuan keuangan, serta membayar supplier menggunakan kartu kredit.

Dua Varian PAPERCARD: SPACECARD dan UNIVERSECARD

PAPERCARD hadir dalam dua variasi yaitu SPACECARD dan UNIVERSECARD, di mana SPACECARD lebih “terbuka” untuk semua kalangan, sedangkan UNIVERSECARD merupakan versi lebih ‘komplit’ yang hadir dengan manfaat travelling seperti pengumpulan miles dan akses masuk lounge gratis – cocok untuk pengusaha yang sering bepergian.

UNIVERSECARD memiliki syarat pengajuan yaitu menjadi nasabah BRI prioritas, namun dengan earning rate-nya yang sangat baik serta manfaat perjalanan berupa akses masuk ke lounge bandara secara gratis, menurut saya sangat layak mengincar UNIVERSECARD. Apalagi, Paper.id bekerjasama dengan Bank BRI mempermudah syarat menjadi nasabah prioritas hanya dengan AUM (asset under management) 250 juta rupiah saja.

Namun, SPACECARD tetap memenuhi kebutuhan esensial seorang pengusaha dengan semua fitur lainnya yang juga dimiliki oleh UNIVERSECARD. Jadi, bila anda pengusaha yang mungkin tidak membutuhkan manfaat perjalanan apapun, SPACECARD tetap layak untuk juga dimiliki untuk membantu keuangan bisnis anda.

Dengan PAPERCARD, Jatuh Tempo Pembayaran Lebih Panjang: Sampai Dengan 55 Hari

Salah satu keunggulan utama PAPERCARD adalah memiliki jatuh tempo sampai dengan 55 hari. Bilamana kartu kredit lain memberikan jatuh tempo pembayaran tagihan 15 hari setelah tagihan muncul, PAPERCARD memberikan ekstensi 10 hari tambahan menjadi 25 hari. Hal ini berarti, bila digunakan secara efisien, PAPERCARD bisa memberikan tenggang waktu pembayaran sampai dengan 55 hari tanpa bunga – sesuatu yang anda tidak bisa temukan dimana-mana!

Bagi pemula di dunia kartu kredit, perlu dipahami dulu bahwa kartu kredit memberikan kita kemudahan untuk berbelanja atau menggunakan jasa dengan sistem pembayaran “beli sekarang, bayar nanti”. Biasanya, setelah periode penagihan selesai (misalnya di akhir bulan), kita diberi waktu tambahan (grace period) untuk membayar tagihan tersebut tanpa bunga, yang umumnya berkisar 15 hari.

Jadi, bagaimana perhitungannya PAPERCARD bisa mencapai hingga masa jatuh tempo sampai 55 hari? Mari kita uraikan:

Periode Penagihan (Billing Cycle)

Sebuah siklus penagihan kartu kredit biasanya berlangsung selama satu bulan kalender. Jika Anda melakukan pembelian pada awal siklus, misalnya tanggal 1, Anda tidak perlu membayar untuk pembelian tersebut hingga siklus penagihan berakhir, yaitu di akhir bulan.

Masa Jatuh Tempo (Grace Period)

Setelah siklus penagihan berakhir, kartu kredit biasa memberikan Anda sekitar 15 hari sebagai masa jatuh tempo untuk melakukan pembayaran. Namun, dengan PAPERCARD, masa jatuh tempo ini diperpanjang menjadi 25 hari.

Jadi, jika Anda menggunakan PAPERCARD untuk pembelian pada tanggal 1, Anda tidak hanya menikmati manfaat tidak membayar selama siklus penagihan bulan tersebut (30 hari), tetapi juga mendapatkan tambahan 25 hari masa jatuh tempo. Dengan demikian, total Anda memiliki hingga 55 hari (30 hari siklus penagihan + 25 hari masa jatuh tempo) sebelum Anda harus membayar pembelian tersebut.

Cicilan 0% untuk Semua Pembayaran

Bila hal tersebut belum cukup membantu keuangan bisnis anda, maka masih ada lagi fitur cicilan 0% yang bukan saja berlaku di merchant-merchant yang bekerjasama dengan BRI, namun juga bisa anda manfaatkan untuk membayar supplier melalui platform paper.id. Jadi meskipun supplier anda tidak menerima pembayaran cicilan ataupun kartu kredit, anda tetap bisa melakukan pembayaran menggunakan cicilan 0% lewat platform paper.id. (dijelaskan secara lebih mendetail dibawah).

Dengan adanya fitur-fitur unik ini, PAPERCARD menawarkan kemudahan dan fleksibilitas yang lebih besar dalam pengelolaan arus kas, memungkinkan Anda untuk lebih leluasa dalam mengatur keuangan tanpa khawatir akan beban bunga yang cepat muncul. Ini bisa sangat berguna, terutama dalam situasi ketika Anda membutuhkan sedikit waktu ekstra untuk mengumpulkan dana guna melunasi pembelian besar atau dalam kasus keadaan darurat keuangan.

Sebagai informasi, pencatatan otomatis antara PAPERCARD dan Paper.id sudah sesuai dengan standar perpajakan di Indonesia, jadi tidak perlu mengkonversi pencatatan dari tagihan/e-statement kartu kredit menjadi catatan keuangan.

Anti Rugi, Cuan Malah Bertambah

Jangan khawatir dengan biaya tahunan, sebab SPACECARD tidak memiliki biaya tahunan seumur hidup, sedangkan UNIVERSECARD memberikan gratis iuran tahunan untuk tahun pertama, dan juga bisa dihapuskan di tahun-tahun selanjutnya. Dengan menggunakan UNIVERSECARD, anda justru berpotensi meningkatkan keuntungan anda karena mendapatkan rewards berupa garudamiles dan manfaat akses masuk ke lounge secara gratis saat bepergian. Dengan menggunakan UNIVERSECARD untuk membayar seluruh pengeluaran bisnis lewat paper.id, kita bisa memaksimalkan rewards garudamiles yang kita terima.

Caranya, dengan menggunakan fitur Paper Payout yang membuat kita bisa mengirimkan pembayaran ke supplier dan pembayaran bisnis lainnya menggunakan kartu kredit, meskipun si supplier ini tidak memiliki EDC (mesin pembayaran kartu), ataupun akun Paper.id. Fitur ini bisa digunakan bersama dengan kartu kredit apapun untuk memaksimalkan cashback, poin, dan miles. Namun tentunya bila digabungkan dengan PAPERCARD sendiri, ada kelebihan tersendiri yakni masa jatuh tempo yang lebih panjang (seperti yang dijelaskan diatas), cicilan 0% dengan tenor panjang (juga berlaku untuk kartu kredit BRI lainnya dan kartu kredit BNI), serta cashback 0.1% atas biaya Paper Payout yang dikenakan (menjadi 1.4% saja)

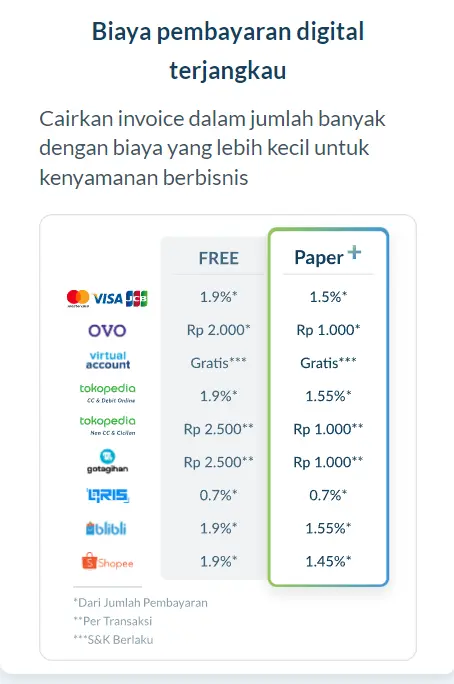

Meskipun fitur Paper Payout ini mengenakan biaya 1.4% (bila menggunakan pake langganan Paper+ seharga hanya 90rb/bulan), namun biaya ini sangatlah kecil bila kita mempertimbangkan miles yang kita terima. Menggunakan UNIVERSECARD sebagai contoh, anda bisa mendapatkan 12 garudamiles untuk setiap transaksi 100.000 rupiah. Dengan asumsi bahwa 1 garudamiles bernilai 150 rupiah (aslinya bisa lebih tinggi bila digunakan secara tepat), maka sebenarnya anda mendapatkan 1800 rupiah untuk setiap transaksi 100.000 anda di Paper Payout, hanya dengan membayar biaya sejumlah 1400 rupiah (dengan asumsi biaya 1.4%). Hal ini berarti anda masih untung 400 perak untuk setiap pengeluaran anda 100.000 di Paper Payout. Ini bahkan BELUM mempertimbangkan promo cashback lain yang sering diadakan oleh Paper (misalnya cashback tambahan 0.3% yang diadakan akhir 2023 kemarin).

Bagi anda yang tidak tertarik mengumpulkan miles, biaya layanan ini juga bisa dianggap sebagai “bunga” untuk ekstensi pembayaran. Sebagai contoh, apabila anda mengkonversi pembayaran anda di Paper payout menjadi 6 bulan bebas bunga dari pihak bank, maka anda kira-kira hanya membayarkan bunga sebesar 3%/tahun untuk pembayaran tersebut, jauh dibawah bunga rata-rata kartu kredit yang berkisar 21%/tahun. Jadi, baik untuk mengumpulkan miles ataupun mencicil, keuntungan dari fitur Paper Payout ini tetap jauh lebih besar daripada biaya yang dikenakannya.

Paper+ adalah Kunci untuk Cuan Maksimal

Tentunya untuk bisa memaksimalkan manfaat Paper Payout, saya merekomendasikan berlangganan Paper+ yang hanya seharga 90rb/bulan saja. Apabila anda menggunakan kode referral saya AI0124, anda malah mendapatkan 3 bulan free trial untuk mencoba dan menghitung sendiri seberapa menguntungkannya menggunakan Paper ini.

Saya rasa untuk saat ini, tidak ada kartu kredit lain yang memiliki preposisi sebaik SPACECARD untuk pengusaha. Apabila anda pengusaha, saya sangat menyarankan menggunakan Paper.id sekarang juga dan mengajukan PAPERCARD guna mendapatkan lebih banyak cuan dari bisnis anda. Jangan lupa juga untuk aktif bertransaksi menggunakan fitur PayIn dan PayOut agar anda memenuhi syarat untuk mengajukan PAPERCARD.

Promosi Kartu Kredit Bisnis PAPERCARD Khusus di Bulan Maret

Saat ini kebetulan juga sedang ada promosi welcome bonus dan top spender yang diadakan oleh Paper, dimana kita bisa mendapatkan:

| Kategori | Mendapatkan | Bila Melakukan |

| Welcome Bonus Garudamiles | 1.000 Garudamiles untuk Space Card 1.500 Garudamiles untuk Universe Card | Transaksi 10 juta rupiah |

| Welcome Bonus Cash | 1 juta rupiah untuk Space Card 1.5 juta rupiah untuk Universe Card | Transaksi 50 juta |

| Bonus Garudamiles | 4.000 Garudamiles untuk Space Card 8.000 Garudamiles untuk Universe Card | Transaksi 100 juta untuk Space Card Transaksi 150 juta untuk Universe Card |

| Top Spender | 45.000 Garudamiles untuk juara 1 40.000 Garudamiles untuk juara 2 35.000 Garudamiles untuk juara 3 | Menjadi pemenang dengan nominal transaksi terbanyak |

Tentunya, semua promo diatas BISA DIGABUNG, tidak perlu memilih. Namun, promo tersebut akan berakhir di akhir Maret ya, jadi buruan apply sekarang lewat link ini, dan gunakan kode referral saya AI0124. Apabila anda sudah memiliki PAPERCARD namun belum mengaktifkannya, berikut ini adalah langkah-langkah untuk mengaktifkan PAPERCARD

Langkah Mengaktifkan PAPERCARD

Setelah Anda mendapatkan PAPERCARD Anda, buka halaman PAPERCARD di website Paper.id untuk memulai proses aktivasi. Tekan Tombol Aktivasi Kartu dan isi seluruh data yang minta, lalu tekan tombol “Aktivasi Sekarang”. Selesai! PAPERCARD anda sudah bisa digunakan untuk bertransaksi di Paper.id

Selain melakukan aktivasi melalui platform Paper.id, Anda juga dapat melakukan aktivasi melalui channel lain yang disediakan oleh Bank BRI layaknya seperti kartu kredit BRI lain. Antara lain mengirim sms ke nomor 3300 dengan format sebagai berikut:

KKBRI (spasi) AKT (spasi) 6 Digit Pertama Nomor KK BRI # 4 Digit Terakhir Nomor KK BRI # Tanggal Lahir (format ddmmyyyy).

ATAU

Menghubungi contact center BRI di nomor 14017 dan 1500017 untuk dibantu mengaktifkan kartunya.

Setelah mengaktifkan kartu, jangan lupa untuk melakukan pembuatan PIN karena saat ini seluruh transaksi kartu kredit di Indonesia harus menggunakan PIN. Untuk meminta pin, kirimkan sms dengan format berikut ke nomor 3300

PIN (spasi) KK (spasi) 6 digit pertama nomor KK BRI # 4 digit terakhir nomor PAPERCARD anda

Ingin belajar memilih kartu kredit terbaik sesuai dengan kebutuhan dan kondisi anda?

pabila kamu pemula di dunia kartu kredit dan ingin mulai mengumpulkan cuan dari kartu kredit, maka kamu akan cocok bergabung di kursus C4: Cari Cuan Credit Card, dimana kita akan belajar:

- Bagaimana orang bisa naik pesawat gratis dari penggunaan kartu kredit

- Bagaimana kartu kredit bisa membuat kita berhemat ratusan ribu sampai jutaan rupiah setiap bulan

- Bagaimana cara agar tidak membayar biaya kartu kredit sama sekali

Ayo cek dan gabung sekarang dengan klik tombol dibawah!

karena tingginya spam, kolom komentar saya tutup sementara. Untuk menghubungi saya, dm saya di Instagram, Telegram, Tiktok (@adriansiaril), atau isi formulir dibawah ini.