Tetap Untung Saat Nyicil Properti

Di tulisan saya sebelumnya, saya berusaha meyakinkan teman-teman sekalian kalau nyicil properti itu tidak selalu untung. Ada kalanya, menyewa juga merupakan keputusan yang bijak bila memiliki keterbasan modal dan cashflow.

Dalam tulisan kali ini saya ingin menginformasikan hal-hal yang perlu diperhatikan. Bila teman-teman yang memang ingin menyicil pembelian properti, baik rumah maupun apartemen. Sebelumnya saya berkata bahwa cicilan properti cenderung lebih menguntungkan dan minim risiko bagi mereka yang sudah memiliki portfolio passive income, dan disini saya akan memberikan tips agar cicilan properti tersebut tidak mengurangi cashflow sampai negatif.

1. Pastikan cashflow positif

Pada prinsipnya, selama penghasilan bulanan kita lebih tinggi daripada cicilan yang kita bayarkan, maka cashflow kita akan tetap positif. Permasalahannya, seringkali banyak orang yang salah menghitung cicilan bulanan akibat tidak paham bedanya effective interest dan flat interest.

Kedua istilah tersebut memberikan perhitungan berbeda terhadap bunga suatu pinjaman. Suku bunga flat dihitung hanya berdasarkan jumlah awal pokok pinjaman saja, sedangkan suku bunga efektif hanya dihitung berdasarkan sisa pinjaman yang belum dikembalikan.

2. Mintalah simulasi cicilan, dan bandingkan dengan kondisi keuangan

Untuk menghindari kesalahan perhitungan bunga, saya selalu merekomendasikan teman teman saya untuk meminta simulasi KPR dari pihak bank. Biasanya saya minta simulasi, berapa uang yang harus saya keluarkan per bulannya, dan untuk jangka waktu berapa lama. Dari situ saya bandingkan dengan return investasi saya yang sifatnya pasti (berbasis utang), jadi saya tidak memperhitungkan potensi return saham, kripto, dan hasil trading berjangka yang sifatnya tidak pasti.

3. Mengurangi jumlah cicilan per bulan

Apabila setelah dihitung ulang, cicilan per bulannya masih lebih besar daripada pendapatan bulanan kita, maka ada tiga hal yang bisa kita lakukan. Yang pertama adalah memilih properti yang harganya lebih murah. Tentu saja, hal ini bukan merupakan keputusan yang bijak. Memilih properti itu tidak mudah dan banyak pertimbangannya, jadi tidak bisa semudah itu diganti pilihannya.

Alternatif kedua adalah dengan cara membesarkan dp atau uang muka yang kita bayarkan. Dengan membesarkan uang muka, otomatis utang kita kepada bank berkurang, dan cicilan per bulannya pun menjadi lebih kecil. Namun, metode ini juga memiliki risiko tersendiri, yaitu berkurangnya cash atau nilai investasi kita karena dijadikan uang muka yang lebih besar.

Dan alternatif terakhir adalah mencari bank yang memberikan bunga kpr lebih rendah. Untuk metode ketiga ini, biasanya bank yang memberikan bunga lebih rendah adalah bila kita menjadi nasabah mereka, dan memiliki tabungan yang cukup besar di bank tersebut. Hal ini disebut back to back, dimana tabungan kita biasanya dijadikan jaminan atau kolateral atas pinjaman yang kita ajukan. Bunga pinjaman yang diberikan seringkali mengacu pada spread deposito yang kita terima. Sebagai contoh, bila deposito kita mendapatkan bunga 4 persen pertahun, dan spread yang diberikan 2 persen, maka bunga pinjaman kita adalah 6 persen per tahun. Dengan kata lain, kita hanya perlu mengcover selisih 2 persen tersebut dari penghasilan kita yang lain, seperti gaji atau return investasi lainnya.

Namun, tentu saja metode back to back tidak terbuka untuk semua orang, karena membutuhkan modal sangat besar untuk jaminan pinjamannya, diluar dari uang yang harus disiapkan untuk cicilan per bulannya.

4. Pastikan memutar uang yang nganggur secara bijak

Hal terpenting terakhir adalah, pastikan bahwa uang yang akan dibayarkan sebagai cicilan tidak digunakan di investasi yang bersifat spekulatif, seperti trading. Karena investasi yang sifatnya spekulatif memiliki return fluktuatif, sehingga bisa saja mengganggu cashflow yang sudah kita rencanakan di awal.

Beberapa investasi yang sifatnya fixed income dan rendah risiko bisa jadi pertimbangan, misalnya reksadana pasar uang, deposito, dan produk asuransi seperti Siji Fixed Link

Tulisan ini disponsori secara finansial oleh OneAset, sehingga hak milik tulisan ini sepenuhnya milik OneAset. Tulisan ini telah terbit lebih dahulu di platform OneAset, dan blog ini hanya bersifat mempublikasikan ulang untuk keperluan promosi. Saya berkomitmen menghadirkan minimal 20 tulisan edukasi baru (bukan repost blog ini) setiap bulannya di OneAset, jadi apabila anda ingin menikmati konten baru saya secepat mungkin, pastikan untuk mendaftar di OneAset dan follow profile saya disana. Anda juga akan mendapatkan emas gratis dan mendukung saya secara langsung tanpa biaya apapun.

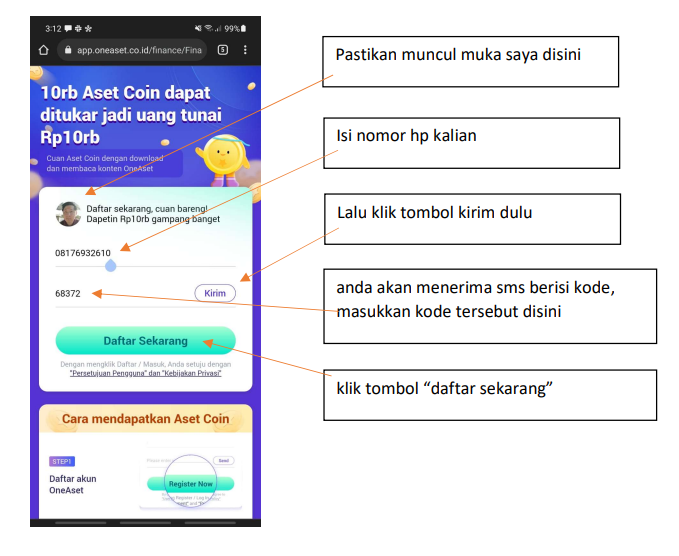

Bagaimana Cara Mendaftar OneAset?

- Gunakan link https://app.oneaset.co.id/s/N3amMv untuk mendaftar

- Apabila belum memiliki aplikasi ONEASET di HP, akan diarahkan download dulu di playstore

- Klik ulang link tersebut setelah install ONEASET

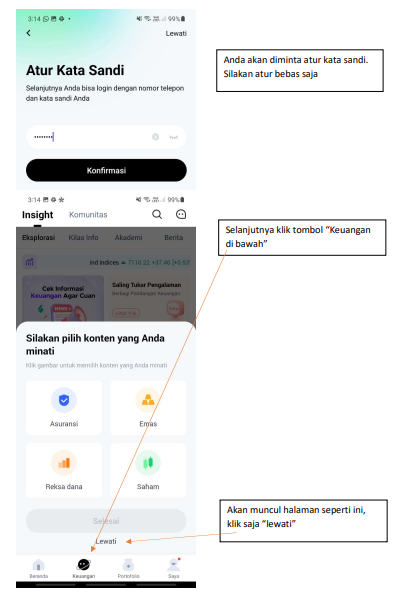

- Aplikasi ONEASET akan otomatis terbuka dan muncul gambar seperti dibawah ini

Selesai. Silakan baca seluruh tulisan saya secara gratis. Jangan lupa tinggalkan like, comment, dan share, karena saya akan mendapatkan incentive tambahan atas engagement tersebut.

Ingin belajar memilih kartu kredit terbaik sesuai dengan kebutuhan dan kondisi anda?

pabila kamu pemula di dunia kartu kredit dan ingin mulai mengumpulkan cuan dari kartu kredit, maka kamu akan cocok bergabung di kursus C4: Cari Cuan Credit Card, dimana kita akan belajar:

- Bagaimana orang bisa naik pesawat gratis dari penggunaan kartu kredit

- Bagaimana kartu kredit bisa membuat kita berhemat ratusan ribu sampai jutaan rupiah setiap bulan

- Bagaimana cara agar tidak membayar biaya kartu kredit sama sekali

Ayo cek dan gabung sekarang dengan klik tombol dibawah!

karena tingginya spam, kolom komentar saya tutup sementara. Untuk menghubungi saya, dm saya di Instagram, Telegram, Tiktok (@adriansiaril), atau isi formulir dibawah ini.