Diskon khusus pembaca blog! Gunakan kode ADRIANSIARIL untuk dapat diskon 20% di kursus C4: Cari Cuan Kartu Kredit.

Cara Memilih Reksadana Terbaik di Bibit

Mencari kode referral Bibit untuk dapat modal gratis? Pakai kode saya saja UCLEIAF

Sering sekali di grup Telegram, Instagram, maupun media lainnya banyak orang bertanya REKSADANA APA YANG PALING BAGUS di Bibit.

Biasanya ada dua jenis jawaban yang kita temui:

- “Saya gabisa jawab karena tergantung kebutuhan anda, harus belajar cara memilih sendiri”.

- Menyarankan untuk mengikuti pilihan pribadi.

Saya jujur termasuk golongan yang kedua, karena saya yakin pilihan saya cukup oke, jadi apa salahnya berbagi? Tapi ya saya selalu bilang risiko ditanggung sendiri.

Nah di tulisan kali ini saya akan sedikit berbagi bagaimana sih memilih reksadana terbaik di Bibit dan juga mungkin anda bisa menerapkannya di APERD lain (APERD adalah singkatan dari Agen Penjual Reksa Dana). Karena APERD itu bukan cuma Bibit lho.

Memangnya ada yang Jelek di Bibit?

Hal pertama yang harus kita akui pertama kali adalah bahwa Bibit sangat selektif dan bahkan bisa dibilang sombong oleh beberapa manajer investasi. Bibit menyeleksi ketat manajer investasi serta produk yang boleh dijual di Bibit. Manajer investasinya harus memiliki reputasi perusahaan yang sudah kuat, dan produk yang mau dijual harus memiliki performa yang bagus juga secara historikal.

Jadi berdasarkan hal ini sebenarnya aman untuk mengatakan bahwa semua produk di Bibit bagus.

Jadi yang kita perlu pilih adalah produk yang terbaik untuk kita.

Caranya?

Kalau anda tidak mau repot repot, pilih saja produk yang diberi tanda bintang oleh Bibit seperti contoh dibawah ini.

Produk yang diberi bintang oleh Bibit biasa memang yang terbaik dari segi return dan konsistensi.

Dengan bantuan robo yang sudah membantu kamu memilih rasio portofolio terbaik, rasanya tidak perlu khawatir lagi dengan tingkat risiko yang bisa kita toleransi. Jadi sekalipun Bibit memilihkan reksadana saham yang performanya sedang naik-turun, pasti return portofolionya diseimbangkan di pasar uang dan obligasi.

Bagaimana kalau mau memilih sendiri?

Saya mulai dari yang paling sederhana dan masuk akal dulu,

Pilih produk reksadana yang bank penampungnya sama dengan rekening yang kamu daftarkan di Bibit.

Hal ini untuk menghindari biaya transfer sebesar 2.500 sd 4.500 yang dikenakan oleh manajer investasi (bukan Bibit) ketika kamu mencairkan reksadana.

Biaya dibawah Rp5.000 mungkin saja kecil sekali untuk beberapa orang, namun bagi orang seperti saya yang investasi receh ratusan ribu, Rp5.000 berarti 5% dari Rp100.000 rupiah, yakni jumlah yang cukup besar! Bayangkan saja jika investasi saya Rp100.000 returnnya hanya 10 persen setahun, berarti yang saya terima bersih returnnya hanya 5% karena terpotong biaya transfer.

Bibit adalah satu satunya APERD yang sangat peduli soal biaya transfer ini, sampai repot-repot menginformasikan kita soal bank penampung setiap produk reksadana. Tidak ada APERD lain yang memiliki informasi ini.

Apa bedanya bank penampung dan bank kustodian?

Bank penampung digunakan manajer investasi untuk mentransfer hasil penjualan reksadana kita. Di Ajaib (kompetitor Bibit), mereka memiliki bank penampung untuk menerima dana karena semua rekening tujuannya adalah rekening BCA, sedangkan di Moinves semua rekening bank penampungnya jelas Bank Mandiri.

Sedangkan bank kustodian adalah bank yang berhak menyimpan uang kelolaan manajer investasi. Jadi uang kita hanya parkir sebentar di bank penampung sebelum pindah ke bank kustodian.

Alur nya kira-kira seperti ini saat proses pembelian reksadana:

Rekening kita –> Rekening penampung APERD –> Bank kustodian produk terkait (karena setiap produk bisa memiliki kustodian berbeda meskipun manajer investasinya sama).

Sedangkan saat penjualan alurnya seperti ini:

Bank Kustodian –> Rekening penampung APERD –> Rekening kita

Menurut saya siapa Bank kustodian nya tidak terlalu penting, yang penting bank penampungnya sama dengan rekening yang kita daftarkan di Bibit.

Lalu bagaimana mengecek bank penampung dan mengubah reksadana pilihan si robo sesuai dengan keinginan kita? Ikuti caranya dibawah ini:

Bagaimana dengan Saya?

Rekening yang saya daftarkan di Bibit adalah BCA , sehingga produk pilihan saya adalah:

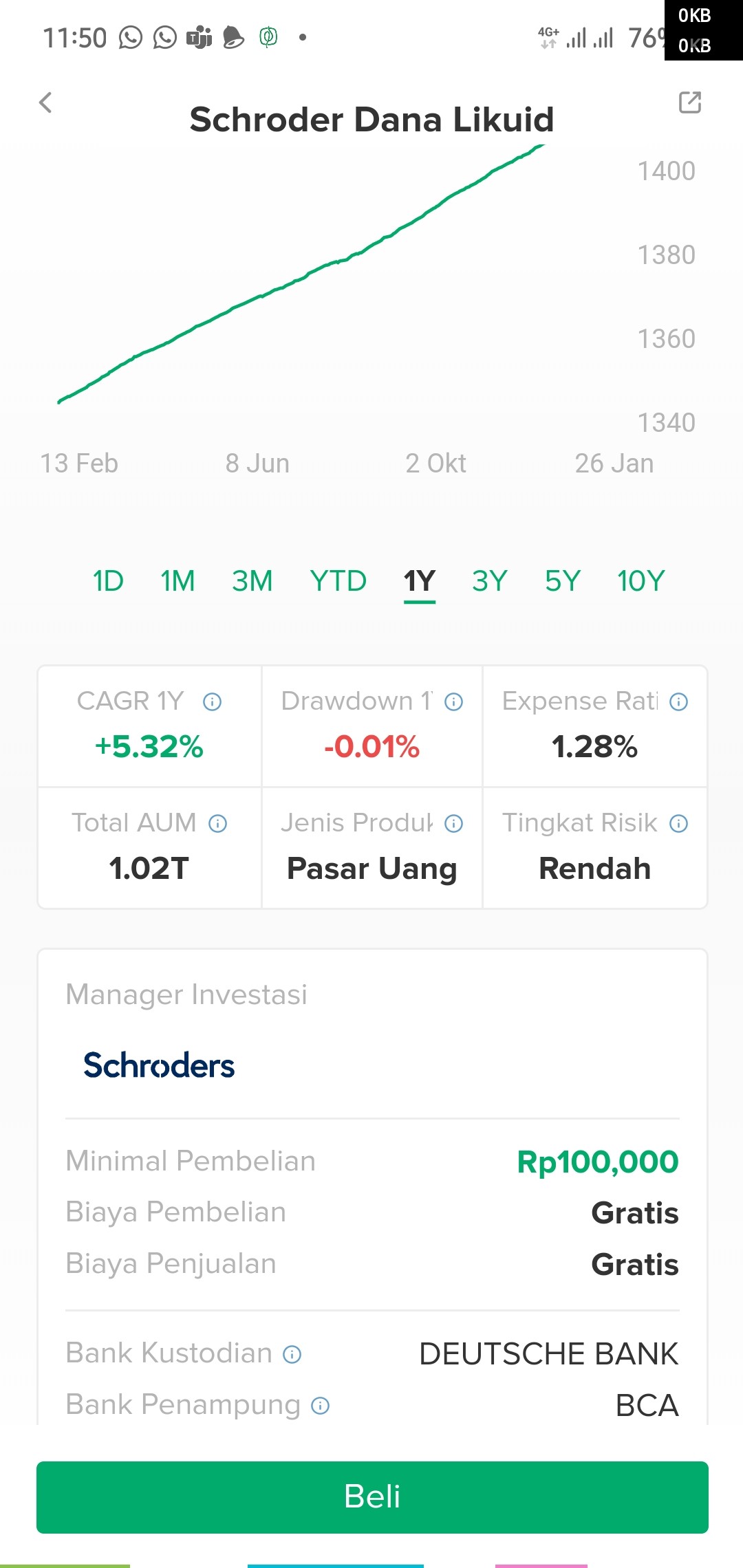

Pinnacle Money Market Fund (Pasar Uang), Schroder Dana Mantap Plus II (Obligasi), Sri Kehati Lestari (saham). Semuanya memiliki bank Penampung BCA.

Jadi hanya itu Saja?

Tentu saja tidak, masih banyak faktor lain yang akan kita bahas dibawah

- Compound Annual Growth Rate dalam interval 3,5, bahkan 10 tahun

- Melihat kewajaran AUM

- Melihat track record manajer investasi

- Mempelajari prospektus dan fund fact sheet

Pembahasan selanjutnya bersifat lebih berat dan kompleks, jadi kalau anda malah makin bingung, sementara pilihlah dulu reksadana berdasarkan bank penampungnya saja.

Compound Annual Growth Rate (CAGR)

Data retur satu tahun itu sebenarnya tidak memberitahu kita informasi yang penting, karena bisa saja tahun lalu suatu reksadana memiliki persentase retur bombastis karena dua tahun sebelumnya dia justru jatuh parah.

CAGR ini mengambil rata-rata return tahunan lalu dibagi dengan jumlah tahun yang berjalan. Misalnya CAGR5 itu melihat data retur selama 5 tahun terakhir dan dirata-ratakan, sehingga memberikan gambaran yang lebih masuk akal tentang performa reksadana tersebut di jangka panjang.

Bagaimana CAGR yang bagus? Ya sama seperti return, makin tinggi persentasenya, makin bagus dan konsisten performa reksadananya.

Saya selalu merekomendasikan untuk meninjau CAGR 3 tahun, 5 tahun, 10 tahun, dan since inception, lalu semuanya dibandingkan. Apabila semua hasilnya positif dan konsisten maka sudah jelas reksadana tersebut sangat oke.

Misalnya untuk reksadana yang menunjukkan CAGR 3 tahun nya 15 persen, berarti satu tahun kira-kira dia dapat 5 persen maka CAGR 5 tahun nya saya harapkan menunjukkan angka setidaknya 25 persen atau lebih. Kalau dibawah 20 persen berarti ada yang salah dalam 5 tahun terakhir.

Untuk saham yang lebih volatile (tidak konsisten), biasanya saya akan lebih fokus ke CAGR 5 tahun dan since inception, yaitu CAGR yang memperhitungkan umur reksadana tersebut dari awal lahir. Alasannya reksadana saham itu memang untuk jangka panjang sehingga kita kurang bisa menggunakan CAGR 3 tahun yang kemungkinan besar menunjukkan persentase minus.

Melihat Kewajaran AUM

Indikator kali ini adalah yang paling subjektif karena setiap orang punya pendapat masing-masing perihal AUM yang ideal untuk produk reksadana.

Terlalu tinggi AUM berarti reksadana tersebut tidak bisa bergerak gesit untuk bertumbuh, namun bila terlalu rendah patut dicurigai kenapa tidak banyak yang berinvestasi disana (apalagi jika umur reksadananya sudah tua)

Bicara soal AUM terlalu tinggi, hal ini disebabkan adanya aturan dari OJK yang melarang suatu reksadana untuk memiliki terlalu banyak porsi saham tertentu dalam portfolio mereka, agar tidak memiliki bentrok kepentingan (conflict of interest). Sehingga bila AUM terlalu tinggi, bisa dibilang manajer investasi akan ‘kebingunan’ atau ‘kehabisan pilihan’ untuk memilih mau menaruh uang nya kemana. Hal ini bisa membuat mereka terpaksa menaruh kelebihan uangnya ke saham yang sebenarnya kurang optimal.

AUM yang sangat tinggi juga menyeramkan karena memberikan exit load yang berat untuk manajer investasi tersebut. Maksudnya, apabila suatu hari mendadak semua investor mau mencairkan porsi mereka di reksadana tersebut, pasti manajer investasi akan kesulitan mencairkan aset-aset mereka untuk membayar para investor. Karena adanya aturan dari OJK bahwa penjualan harus dibayar maksimal 7 hari kerja, maka pasti akan terjadi banting-banting harga agar asetnya bisa cair ke tangan investor

Ingat, pasar memiliki hukum supply dan demand. Penjualan instrumen secara besar-besaran tentu akan menurunkan harga instrumen tersebut sehingga NAV pencairan reksadana bisa berkurang drastis.

Bagi saya pribadi, AUM yang ideal adalah diatas 100 milyar namun dibawah 10 triliun.

Melihat Track Record Manajer Investasi

Seperti yang sudah saya bahas paling atas bahwa semua manajer investasi yang kerjasama dengan Bibit sudah diseleksi yang terbaik, jadi tidak perlu dibahas disini. Apabila anda memang kepo dan mau research lebih lanjut maka tentu bisa melihat umur manajer investasi tersebut, reputasi perusahaannya, serta berita-berita yang terkait dengan mereka. Melihat banyaknya manajer investasi yang sekarang menjadi sorotan karena melakukan tindakan kurang terpuji, langkah ini rasanya menjadi lebih penting. Untungnya, belum ada manajer investasi di Bibit yang pernah tersangkut kasus aneh-aneh.

Bagi saya pribadi, manajer investasi yang merupakan perusahaan lokal (lahir di Indonesia dan dimiliki orang Indonesia) memiliki nilai plus.

Mempelajari Prospektus dan Fund Fact Sheet serta Laporan Bulanan

Ini adalah yang paling dasar tapi paling malas dilakukan semua orang, padahal di dalam dokumen-dokumen tersebut dijabarkan strategi investasi reksadana tersebut, aset-aset utama yang dimiliki, sejarah retur sejak lahir, komentar manajer investasi, dan informasi lainnya seperti bank kustodian dan umur reksadana tersebut.

Karena CAGR biasanya sudah disajikan diluar dokumen dokumen itu, maka informasi yang menurut saya paling penting adalah top holdings dan investment strategy.

Top holdings memberitahu aset apa saja yang menjadi komposisi utama reksadana tersebut, misalnya saham blue chips, mid cap, atau small cap. Apabila reksadana tersebut mengandung banyak saham blue chips maka kemungkinan besar volatilitasnya lebih terkontrol, sedangkan kalau banyak small caps kemungkinan akan sering naik turun karena saham small caps identik dengan materi gorengan.

Sedangkan investment strategy memberikan gambaran soal strategi manajer investasi yang diterapkan di reksadana tersebut, misalnya mencoba mengikuti gerakan index, atau mencoba mengalahkan index.

Mengikuti gerakan index berarti strateginya lumayan pasif untuk memastikan stabilitas jangka panjang. Misalnya ingin mengikut index IDX30, maka manajer investasi akan melihat IDX30 mengandung saham industri apa saja. Contohnya 6 perbankan, 4 konstruksi dan 2 konsumen. Maka index tersebut mungkin juga memasukkan 3 saham perbankan, 2 konstruksi, dan 1 konsumen (jumlah berbeda namun rasio sama yaitu 3:2:1).

Apabila ingin mengalahkan index berarti manajer investasinya akan bermain sedikit agresif dengan memanfaatkan saham mid caps dengan volatilitas yang lebih tinggi. Sesuai dengan prinsip high risk high return, berarti risikonya akan meningkat namun kemungkinan imbal hasilnya lebih tinggi juga.

Satu hal yang saya juga suka pelajari dari dua dokumen tersebut adalah: Apakah reksadana tersebut bersifat tematik? Tematik maksudnya reksadana tersebut memiliki tema investasi tertentu atau tidak. Misalnya, ada reksadana tertentu yang memiliki tema ESG (berinvestasi pada perusahaan yang dampak sosialnya baik), atau malah hanya berinvestasi di sektor usaha tertentu (konsumen atau infrastruktur). Tema investasi ini penting bila anda mau mendiversifikasi portfolio investasi anda, supaya uang anda tersebar ke banyak sektor usaha.

Expense Ratio

Soal hal ini, saya rasa penjelasan sangat bagus telah diberikan oleh Pak Doddy yang bisa ditonton disini. Intinya carilah reksadana yang expense ratio nya rendah namun CAGR nya tinggi, misalnya ABF Bond Fund dan Reksadana IDX30 dari BNI, Pinnacle, atau Avrist.

Terimakasih sudah membaca tulisan ini sampai bawah. Kalau anda masih juga belum menggunakan Bibit, mohon mendukung kelangsungan blog ini dengan mendaftar menggunakan kode referral UCLEIAF . 25rb gratis untuk anda dan untuk saya juga sangat berarti.

Ingin belajar memilih kartu kredit terbaik sesuai dengan kebutuhan dan kondisi anda?

pabila kamu pemula di dunia kartu kredit dan ingin mulai mengumpulkan cuan dari kartu kredit, maka kamu akan cocok bergabung di kursus C4: Cari Cuan Credit Card, dimana kita akan belajar:

- Bagaimana orang bisa naik pesawat gratis dari penggunaan kartu kredit

- Bagaimana kartu kredit bisa membuat kita berhemat ratusan ribu sampai jutaan rupiah setiap bulan

- Bagaimana cara agar tidak membayar biaya kartu kredit sama sekali

Ayo cek dan gabung sekarang dengan klik tombol dibawah!

karena tingginya spam, kolom komentar saya tutup sementara. Untuk menghubungi saya, dm saya di Instagram, Telegram, Tiktok (@adriansiaril), atau isi formulir dibawah ini.